Производство кормов для крс в россии

Вы здесь

- Главная

- Предприятия

- Мукомольно-крупяная промышленность

- Комбикормовые заводы

Здесь собраны российские производители комбикормов и белково-витаминных добавок в количестве 88 штук. Имеется возможность отобрать комбикормовые заводы нужного региона, ознакомиться с продукцией, почитать отзывы.

Раменский комбинат хлебопродуктов им. В.Я. Печенова (РКХП)

РКХП производит муку, комбикорма для животных и рыбы.

Раменское (Москва и область)

Московская область, Раменский район, пос. Дружба

Волховский комбикормовый завод (ВККЗ)

ВККЗ производит корма для животных.

Волхов (Санкт-Петербург и Ленинградская область)

Ленинградская область, Волхов, Мурманское шоссе, 8

Сухиничский комбикормовый завод (СКЗ)

СКЗ производит корма для птицы, свиней, крупного рогатого скота.

Сухиничи (Калужская область)

Калужская область, Сухиничи, Элеваторный проезд, 3

Адыгейский комбикормовый завод (АКЗ)

ООО «Адыгейский комбикормовый завод» входит в Группу агропредприятий «Ресурс», является крупным предприятием по производству комбикормов в Южном Федеральном Округе.

Гиагинская (Адыгея)

станица Гиагинская, ул. Ленина, д. 2

Воронежский Экспериментальный Комбикормовый завод (ВЭКЗ)

ВЭКЗ производит корма для животных.

Воронеж (Воронежская область)

Воронежская область, Воронеж, проспект Труда, 93

Глазовский комбикормовый завод (ГКЗ)

ГКЗ производит корма для животных.

Глазов (Удмуртия)

Удмуртская Республика, Глазов, Красногорский тракт, 15

Комбикормовый завод Кирова (ККЗ Кирова)

ККЗ Кирова производит комбикорма для с/х животных.

Санкт-Петербург (Санкт-Петербург и Ленинградская область)

Санкт-Петербург, пр. Обуховской обороны, 45, литера «АЧ»

Курский комбинат хлебопродуктов (ККХП)

ККХП производит корма для животных и муку.

Курск (Курская область)

Курская область, Курск, ул. Магистральный проезд, 22Г

Лужский комбикормовый завод (ЛККЗ)

ЛККЗ производит комбикорм, премиксы, белково-витаминные-минеральные концентраты.

Луга (Санкт-Петербург и Ленинградская область)

Ленинградская область, Лужский район, п. Толмачево

Алексеевский комбикормовый завод

Завод производит комбикорма для свиней.

Алексеевка (Белгородская область)

Белгородская область, Алексеевка, ул. Магистральная, 19

Источник

Вы здесь

- Главная

- Продукция

- Корма

Корма оптом от производителя: контакты производств, описание продукции. Найдено предприятий: 130.

Раменский комбинат хлебопродуктов им. В.Я. Печенова (РКХП)

РКХП производит муку, комбикорма для животных и рыбы.

Раменское (Москва и область)

Московская область, Раменский район, пос. Дружба

Волховский комбикормовый завод (ВККЗ)

ВККЗ производит корма для животных.

Волхов (Санкт-Петербург и Ленинградская область)

Ленинградская область, Волхов, Мурманское шоссе, 8

Сухиничский комбикормовый завод (СКЗ)

СКЗ производит корма для птицы, свиней, крупного рогатого скота.

Сухиничи (Калужская область)

Калужская область, Сухиничи, Элеваторный проезд, 3

Фосагро

ФосАгро – один из крупнейших химических холдингов. Компания производит обширный ассортимент жидких и гранулированных минеральных удобрений.

Череповец (Вологодская область)

162622, Россия, Вологодская обл., г. Череповец, Северное шоссе, д.75

Воронежский Экспериментальный Комбикормовый завод (ВЭКЗ)

ВЭКЗ производит корма для животных.

Воронеж (Воронежская область)

Воронежская область, Воронеж, проспект Труда, 93

Алексеевский комбикормовый завод

Завод производит комбикорма для свиней.

Алексеевка (Белгородская область)

Белгородская область, Алексеевка, ул. Магистральная, 19

Глазовский комбикормовый завод (ГКЗ)

ГКЗ производит корма для животных.

Глазов (Удмуртия)

Удмуртская Республика, Глазов, Красногорский тракт, 15

Комбикормовый завод Кирова (ККЗ Кирова)

ККЗ Кирова производит комбикорма для с/х животных.

Санкт-Петербург (Санкт-Петербург и Ленинградская область)

Санкт-Петербург, пр. Обуховской обороны, 45, литера «АЧ»

Курский комбинат хлебопродуктов (ККХП)

ККХП производит корма для животных и муку.

Курск (Курская область)

Курская область, Курск, ул. Магистральный проезд, 22Г

Лужский комбикормовый завод (ЛККЗ)

ЛККЗ производит комбикорм, премиксы, белково-витаминные-минеральные концентраты.

Луга (Санкт-Петербург и Ленинградская область)

Ленинградская область, Лужский район, п. Толмачево

Источник

* В расчетах используются средние данные по России

1. ВВЕДЕНИЕ

Все продукты питания сельскохозяйственных животных делятся на три основных категории: комбикорма, премиксы и различные смеси и концентраты, насыщенные витаминами (БМВК). Эти категории могут использоваться в рационе животных вместе, в определенных пропорциях, либо могут использоваться только комбикорма, в зависимости от финансового состояния фермерского хозяйства.

Комбинированный корм (комбикорм) – это смесь зернового сырья, продуктов с высоким содержанием белка, витаминов и микроэлементов. Таким образом, он содержит основную часть необходимых для питания веществ. Тем не менее, для полноценного и здорового питания используются добавки и премиксы – обогатительные смеси биологически активных веществ микробиологического и химического синтеза, применяемые для повышения питательности комбикормов и улучшения их биологического действия на организм животных.

Основное назначение комбикорма – оптимизация рациона животных по энергии, протеину, макро- и микроэлементам, витаминам и биологически активным веществам в соответствии с нормами кормления.

В зависимости от назначения различают:

комбикорма для птиц

комбикорма для крупного рогатого скота

комбикорма для свиней

прочие (комбикорма для рыб, кроликов и так далее)

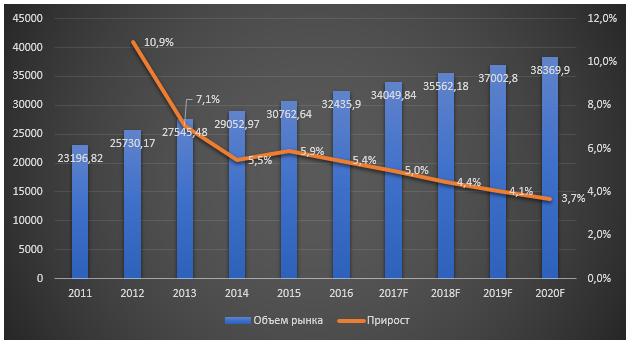

2. АНАЛИЗ РЫНКА

Характерной особенностью российского рынка комбикормов является его стабильный рост даже в условиях сложной экономической обстановке в стране. Рост рынка к 2020 году, по прогнозам экспертов, может составить пятикратный объем 2014 года. При этом отмечается тенденция к росту производства комбикормов для основных сельскохозяйственных животных и снижение спроса на корма для пушных зверей, лошадей, овец, что вызвано низкой востребованностью этих животных и сложностями их разведения.

В условиях западных санкций и российских контрсанкций, следуя политике импортозамещения, животноводство в России развивается ускоренными темпами – фермеры активно наращивают поголовье скота. Именно этот факт и является основных драйвером роста рынка кормов. Например, только в первом полугодии 2015 года российские производители поставили на рынок 1 млн тонн мяса животных и субпродуктов, что на 13,2% выше, чем показатель предыдущего года за соответствующий период. Производство мяса птицы увеличилось на 11,4%. Для сравнения, объем обрабатывающей индустрии за тот же период снизился на 4,5%.

Рисунок 1. Динамика объема рынка комбикормов в России, в 2011 – 2015 гг., прогноз до 2020 года, тыс. тонн, %

Лидером по производству комбикормов (также, как и по производству скота и птицы на убой) стал Центральный ФО. В целом, российский рынок комбикормов оценивается экспертами в более чем 380 млрд рублей. При учете объема следует, однако, учесть значительную долю теневого сектора, показатели которого не отражаются в государственной статистике. Доля теневого сектора, по оценкам экспертов и участников рынка, может составлять 10-15% от объема официального производства.

Динамика сегмента премиксов в значительной степени соответствует динамике рынка комбикормов, поскольку в большинстве случаев они используются совместно. Рост сегмента премиксов в 2014 году составил 18%, а в 2015 году – 18,6%.

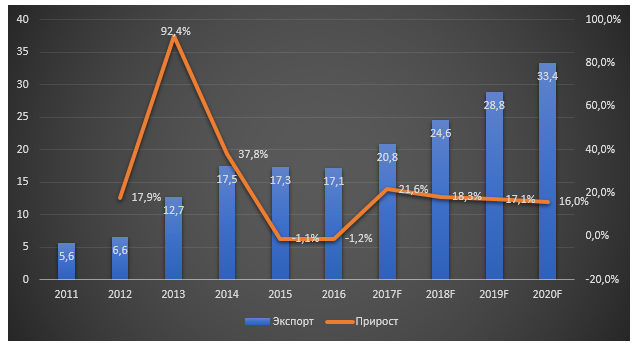

При этом отмечается увеличение объемов экспорта при снижении доли импорта, хотя последний все еще лидирует по объемам. Основной объем импорта приходится на страны Евросоюза, которые поставляют 53% от общего объема ввозимой продукции. Основная доля экспорта приходится на страны ЕАЭС – около 75,5% в денежном выражении. Остальной объем приходится на такие страны как Великобритания, Турция, Сербия, Азербайджан, Ирландия, Дания, Италия.

Рисунок 2. Объемы экспорта комбикормов из России, 2011 – 2015 гг., прогноз до 2020 года, млн долл., %

Рисунок 3. Экспорт по видам комбикормов по назначению, 2011 – 2015 гг., млн. долл.

Рынок растет также и в денежном выражении. Отмечается тенденция к постоянному повышению цен с некоторыми сезонными колебаниями. Стоимость премиксов в период с начала 2012 года до конца 2015 года выросла в четыре раза. Такой рост цен связан прежде всего с использованием импортных сырья и комплектующих, а также оборудования зарубежного производства.

На сегодняшний день в России работают порядка 720 производителей продуктов для кормления сельскохозяйственных животных, в том числе и ряд филиалов и дочерних компаний зарубежных производителей. Лидерами рынка являются крупные компании с полным производственным циклом – от выращивания агрокультур и производства комбикормов до реализации продукции животноводства – агрохолдинги. Такие предприятия самостоятельно обеспечивают себя кормами на 70-80%. Независимые производители комбикормов реализуют свою продукции преимущественно небольшим компаниям. Их доля составляет примерно 20% от общего объема рынка. В этом состоит отличие российского рынка от стран Европы, где преобладают именно независимые производители комбикормов. Доля же независимых производителей в России постоянно снижается, что объясняется недоверием холдингов к качеству продукции сторонних производителей, а также стремлением снизить затраты за счет использования собственных мощностей.

К одной из сложностей рынка игроки рынка относят государственное регулирование в сфере регистрации новых кормовых добавок. Данная сфера регулируется рядом приказов и постановлений:

приказ Минсельхоза от 01.04.2005 №48 о правилах государственной регистрации лекарственных средств для животных и кормовых добавок; регистрация осуществляется на основании экспертизы Всероссийского государственного центра контроля качества и стандартизации лекарственных средств для животных (ВГНКИ)

приказ Минсельхоза от 08.08.2006 №222 о внесении изменений в приказ №48; введено обязательное ведение открытого реестра зарегистрированных кормовых добавок; процесс регистрации нового продукта составляет около шести месяцев

приказ Минсельхоза от 26.04.2010 №83 о бессрочной регистрации кормовых добавок; ранее срок регистрации составляет пять лет; этот шаг был воспринят участниками рынка как снижение давления на бизнес

постановление Правительства РФ №422 от 14.07.2006 о государственной регистрации кормов, полученных с использование генно-модифицированных организмов с последующими поправками; реестр содержит 128 наименований, количество которых постоянно сокращается

После запуска Таможенного союза вопрос регистрации добавок стал еще более острым. В 2010 году на его территории были утверждены единые ветеринарно-санитарные меры (решение КТС от 18.06.2010 №317). Несмотря на то, что, согласно этому постановлению, все страны-участницы Таможенного союза обязуются использовать единые нормы, до сегодняшнего дня вопрос интеграции все еще остается открытым – Россия, Белоруссия и Казахстан используют собственные технические регламенты и собственные государственные реестры. Таким образом, в российском реестре могут отсутствовать добавки производства Белоруссии и Казахстана, которые на территории страны все же продаются. Такая ситуация также негативно сказывается и на развитии экспорта. Российский реестр сегодня насчитывает 1893 зарегистрированных добавки, белорусский – 699, реестр Казахстана – 498 добавок.

Несмотря на многократные просьбы участников рынка об отмене регистрации смесей и комбинаций уже зарегистрированных добавок с непостоянным составом, то есть производимых под определенные запросы клиента (который, как правило, не готов ждать полгода), такое решение принято не было. В итоге, производители стали регистрировать только базовые смеси и БМВК.

Отмечается также затруднительность работы с реестром по причине многочисленных ошибок, допущенных чиновниками при ведении автоматизированной системы «Ирена». Например, продукция зарубежных производителей оказывается зарегистрированной как отечественная.

В среднем, затраты на регистрацию одного наименования кормовой добавки составляют 200-300 тыс. рублей, что для предприятий среднего бизнеса является большой суммой. Следует отметить, что приказ №48 не содержит определения «кормовая добавка», а ответ о необходимости регистрации новой категории можно получить только в Россельхознадзоре. Срок рассмотрения запроса – до 30 дней. Таким образом, можно сделать вывод о ряде бюрократических препятствий для более активного развития рынка.

Рисунок 4. Структура ассортимента кормового рынка, % (данные SoyaNews)

Рисунок 5. Структура рынка кормовых добавок по стране производства, ед., % (данные SoyaNews)

К основным проблемам рынка можно отнести:

высокую чувствительность рынка к изменениям в зерновой отрасли

снижение платежеспособности как покупателей кормов, так и покупателей мяса, что приведет к ужесточению конкуренции и снижению рентабельности производства

строительство собственных производств животноводческими предприятиями

снижение доступности кредитных ресурсов

уменьшение объема государственной поддержки

недостаточное производство масличных и зернобобовых культур в России

упадок отечественной микробиологической промышленности

низкий уровень технического оснащения отечественных производителей, дефицит отечественного оборудования и высокие затраты на модернизацию основных фондов

дефицит квалифицированных кадров

несоответствие географии производства территориальному размещению основных потребителей

низкое внимание к разработкам и внедрению новых технологий производства

Денис Мирошниченко

(c) www.openbusiness.ru – портал бизнес-планов и руководств по открытию малого бизнеса

25.04.2017

450 человек изучает этот бизнес сегодня.

За 30 дней этим бизнесом интересовались 6921 раз.

Сохраните статью, чтобы внимательно изучить материал

Обзор рынка лакокрасочных материалов

Согласно прогнозам Министерства экономического развития, основной тенденцией развития рынка в ближайшее время будет являться сокращение выпуска устаревшей лакокрасочной продукции и модернизация производства, что позволит освоить новые, более современ…

Обзор рынка: розничная торговля мебелью

Несмотря на сложную экономическую обстановку в стране, мебельный рынок в последние годы демонстрирует рост. Происходит сдвиг в ценовых сегментах – от премиального в сторону стандартного и бюджетного.

Обзор рынка фитнес-услуг

Финансовый кризис и падение реальных доходов населения в 2016 году оказали влияние и на сферу фитнес-услуг. Тем не менее, несмотря на такое негативное влияние, рынок продолжил расти.

Рекреационный туризм: возможности для бизнеса в ЮФО

Давайте признаемся, что рекреационный туризм в пределах нашей страны не пинал только ленивый российский и зарубежный отдыхающий.

Обзор рынка станкостроения

Отрасль станкостроения испытывает на сегодняшний день ряд трудностей: недостаток капитала, отсутствие реальных заказчиков и т.д. Несмотря на действующие программы государственной поддержки, далеко не каждое предприятие может успешно вывести свою прод…

Обзор рынка розничной торговли мобильными устройствами

В ближайшие несколько лет рынок с наибольшей долей вероятности будет находиться в состоянии стагнации. Доля мультибрендовой розницы будет продолжать сокращаться, однако полностью она не исчезнет.

Обзор рынка пивоварения

2015 год показал прирост финансовых показателей по сравнению с предыдущими периодами, однако в свете нововведений в отрасли ждать дальнейшего роста в последующие годы не стоит. Основной задачей игроков будет являться адаптация к изменяющимся условиям…

![]()

Обзор рынка фармацевтической продукции

Несмотря на ряд трудностей, связанных с общей сложной экономической ситуацией в стране, а также с несовершенством законодательства и недостаточном уровне государственной поддержки, отрасль демонстрирует положительную динамику развития по всем показат…

Обзор рынка онлайн-образования

По оценкам экспертов, рынок онлайн-обучения в России показывает ежегодные темпы прироста на уровне 25%. При этом, объем российского рынка составляет в 2016 году только 10,5 млрд рублей, в то время как объем мирового рынка оценивается в 107 млрд долла…

Обзор рынка сбора и переработки отходов

При низкой конкуренции, стоимость входа на рынок переработки бытовых отходов достаточно велика – от 2 млн евро для открытия мусоросортировочного комплекса и от 20 млн. долларов для строительства мусороперерабатывающего завода

Свой мебельный бизнес: сыграем в ящик?

Более половины продаваемой в России мебели производится или завозится в страну нелегально и выбрасывается на рынок по демпинговым ценам. Официальным производителям все труднее удерживать маржу без снижения качества продукции, а свободные ниши для нов…

Обзор рынка метафорических карт. Часть 1. Продажа карт

Метафорические ассоциативные карты все больше заполоняют рынок консультационных услуг. О том, что именно интересует аудиторию, что предлагают клиентам и сколько это стоит, читайте далее.

Источник