Экспорт кормов для животных из россии

В масштабе производства доля вывоза готовых комбикормов очень незначительнаД. Абрамов

В масштабе производства доля вывоза готовых комбикормов очень незначительнаД. АбрамовЭкспорт кормов всех видов из России в прошлом году увеличился на 8,7% до 4,47 млн т (без учета кормовых агрокультур), обновив исторический максимум, следует из данных ФТС. В том числе отгрузка готовых комбикормов выросла на 12,3% до 113 тыс. т. Основные покупатели — страны ближнего зарубежья: Казахстан, Беларусь, Украина. Однако в масштабе производства объем продаж за рубеж очень незначителен, прокомментировал «Агроинвестору» ведущий эксперт Института конъюнктуры аграрного рынка (ИКАР) Даниил Хотько. По данным Росстата, в прошлом году было выпущено 28,9 млн т комбикормов.

По словам исполнительного директора Национального кормового союза Сергея Михнюка, рост экспорта в 2018 году произошел в первую очередь за счет увеличения спроса со стороны стран ближнего зарубежья: Узбекистана, Таджикистана, Казахстана, частично — Киргизии. Кроме этих стран потребность в российских кормах есть, например, в Азербайджане, куда пока отправляется крайне мало такой продукции. А вот странах дальнего зарубежья российские готовые корма не востребованы. В денежном выражении отечественные корма на 80% состоят из импортных компонентов: мы не производим витамины, практически не выпускаем аминокислоты и жиры, поясняет Михнюк. «Соответственно, зарубежные предприятия не будут заниматься транзитом. Им проще покупать у нас наполнитель — фуражное зерно — и производить корма самостоятельно», — говорит он.

В целом Россия могла бы увеличить продажи кормов за рубеж минимум вдвое, считает Михнюк. Среди проблем, препятствующих развитию экспорта кормов, в первую очередь он называет вопрос сертификации и карантинного оформления поставок в бывшие союзные республики. «Кроме того, нам мешает отсутствие единого технического регламента о безопасности кормов и кормовых добавок, который до сих пор не принят», — добавляет он.

В товарной структуре экспорта кормов и их компонентов первое место занимает свекловичный жом — его отгрузки на внешние рынки в 2018 календарном году составили 1,3 млн т, что на 21% больше, чем годом ранее. Также выросли объемы экспорта соевого и рапсового шрота и жмыха — на 37% до 413 тыс. т и на 65% до 230 тыс. т соответственно. А вот поставки жмыха и шрота подсолнечника уменьшились на 9,9% до 1,2 млн т.

«Вывоз подсолнечного шрота в сезоне-2018/19 ниже, чем в предыдущем. За пять месяцев сезона экспортировано 597,6 тыс. т, тогда как годом ранее отгрузки за аналогичный период составили 627 тыс. т», — сравнивает Хотько. Причина — сокращение объемов переработки подсолнечника внутри страны в начале сезона и рост спроса на продукцию со стороны отечественных животноводов. Тем не менее во второй половине сезона — с марта по август — ожидается ускорение темпов переработки подсолнечника, что позволит нарастить экспорт и, возможно, обойти по объемам уровень поставок прошлого сезона (1,18 млн т). Умеренно оптимистичный прогноз ИКАР – 1,25-1,3 млн т.

Традиционно подсолнечный шрот закупают страны ЕС и Турция, в обоих регионах нашим основным конкурентом является Украина.

Можно было бы выйти на поставки шротов в Китай, однако пока наши предприятия там не аккредитованы, продолжает эксперт. «При этом Китай является очень емким рынком, что подтверждается примером Украины, которая за первые шесть месяцев текущего сезона вывезла туда 600 тыс. т подсолнечного шрота», — рассказывает Хотько.

Соевый шрот в Россию все еще продолжает ввозиться, однако в значительно меньших объемах, чем раньше. «После запуска «Содружеством» завода по переработке сои и рапса в Беларуси компания ввозит соевый шрот оттуда в Россию», — рассказывает эксперт. За пять месяцев текущего сезона его поставки составили 63 тыс. т (42 тыс. т за аналогичный период прошлого сезона). В свою очередь, соевый шрот из Калининграда «Содружество» стало активнее отправлять на экспорт. В целом за пять месяцев сезона-2018/19 из России было вывезено 163 тыс. т против 127 тыс. т год назад.

Если говорить про рапсовый шрот, то в этом сезоне «Содружество» также существенно нарастила переработку рапса и сейчас активно производит рапсовый шрот и продает его как на внутреннем рынке, так и на внешних, в частности, в Беларуси, отмечает Хотько. С начала сезона из России вывезено уже 150 тыс. т рапсового шрота, тогда как год назад за аналогичный период было экспортировано лишь 87 тыс. т. «Таким образом, можно предположить, что в этом сегменте будет локальный рекорд по итогам сезона», — полагает эксперт.

Загрузка…

Источник

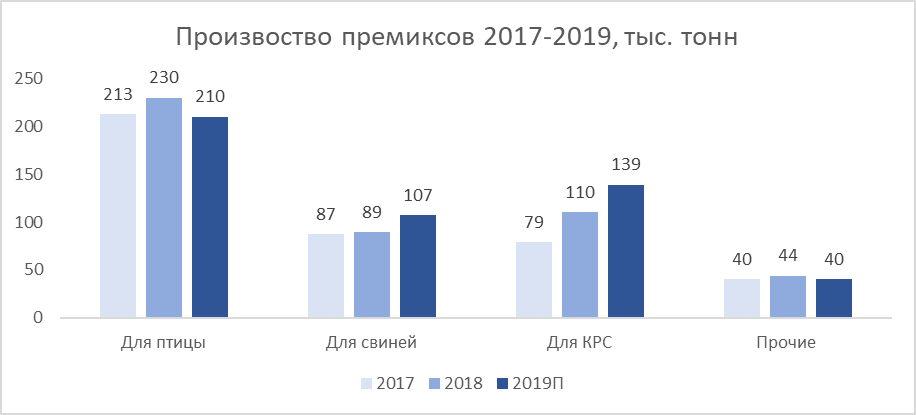

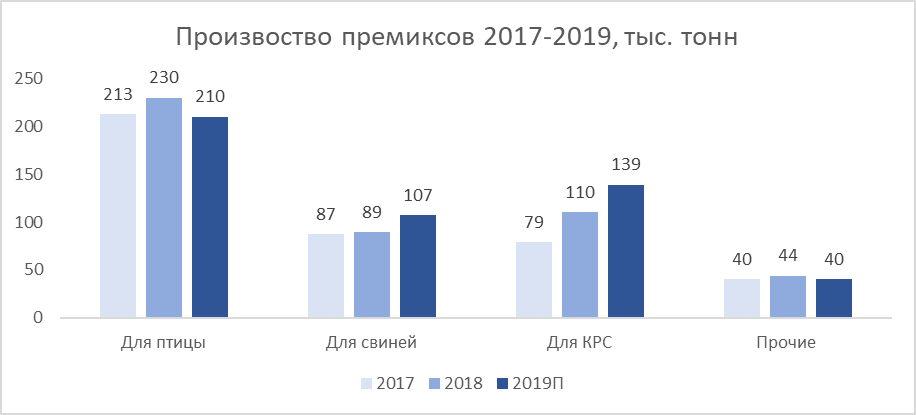

Отрасль продолжает развиваться, общий объем производства кормов по сравнению с прошлым годом увеличился на 3%. При этом лучшую динамику показывает производство премиксов для КРС: два года подряд в этом секторе продолжается стабильный рост, который в 2019 году составил 27%.

Тенденции прошлого года остаются актуальными и в 2019-м: импорт сохраняется на довольно высоком уровне, экспорт продолжает развиваться, но медленными темпами. Основные тренды в отрасли – укрупнение производств и цифровизация.

Корм кормопроизводства напрямую связан с относительно благоприятной ситуацией в отрасли животноводства. Производство товарного молока в январе-октябре 2019 года выросло на 3% относительно соответствующего периода 2018 года и составило 18,9 млн. тонн. При этом, по предварительным прогнозам, к концу года производство может вырасти до 22,1 млн. т за счет ввода новых комплексов, повышения молочной продуктивности коров и уровня товарности. В 2020 г. многолетний тренд роста объемов производства товарного молока сохранится на фоне ввода новых комплексов и интенсификации производства.

По итогам 11 месяцев 2019 года производство свинины и птицы выросло до 2,7 млн. т (+5,7%) и 4,3 млн. т (+4,3%) по сравнению с тем же периодом 2018 года. Производство говядины при этом снизилось на 5,5% и составило 271 тыс. т.

Подводя итоги 2019 года компания «Мустанг Технологии Кормления» представляет собственный обзор кормовой отрасли.

Укрупнение производств

Тенденция на укрупнение производств, наблюдаемая в последние годы, продолжается. На фоне замедления потребительского рынка и ограниченности экспортного потенциала кормовая отрасль неизбежно входит в период увеличений, слияний и поглощений.

По мере развития российские предприятия стремятся объединить в себе как можно больше дополнительных и смежных компетенций. Агрохолдинги продолжают наращивать собственное производство, отказываются от сотрудничества с независимыми заводами и переходят на полное самообеспечение. Возможными причинами этого могут быть:

Невозможность купить на рынке продукт/услугу на конкурентных условиях

Надежда на снижение затрат за счет ликвидации «лишних» звеньев в поставках и снижение себестоимости продукции

Повышение безопасности и устойчивости бизнеса

Прямая и косвенная поддержка государства, ориентирующегося на создание системообразующих мегакорпораций

По мнению «Мустанг Технологии Кормления», предпосылок для изменения этой ситуации в будущем нет, поэтому тренд на увеличение и расширение производств крупных холдингов в 2020 году сохранится.

По этому пути идут «Черкизово», «Мираторг», «Ресурс», «Приосколье» и другие.

Новые производства

В 2019 году, следуя этой тенденции, несколько крупных кормовых компаний расширили собственные мощности.

«Мустанг Технологии Кормления» открыла завод по производству премиксов и концентратов для сельскохозяйственных животных в Московской области. «Мустанг Ступино» – единственный завод по выпуску этих категорий продуктов в регионе и самый современный в своей нише в России. Мощности предприятия: 100 тыс. т концентратов и 20 тыс. т премиксов в год.

Компания «Агроэко» запустила комбикормовый завод в Воронежской области. На площадке открыты три линии производства, одна из них – престартерные корма для поросят. Заявлено, что завод выпускает до 200 тыс. т продукции в год с возможностью расширения до 370 тыс. т.

В январе 2019 «Мегамикс» приобрел комбикормовый завод в Москве объемом производства 120 тыс. т в год. В среднесрочной перспективе планируется реконструкция предприятия с расширением мощностей до 360 тыс. т комбикормов в год.

Еще один комбикормовый завод открыл в Воронежской области «Молвест». Мощность предприятия – 120 тыс. т. Завод расположен в селе Николаевка Аннинского района на территории компании «ЭкоКорм» (ГК «Молвест»). Продукция площадки используется для закрытия нужд собственного поголовья, а также для продажи сторонним партнерам.

Отдельно стоит отметить кормовое подразделение «Мираторга». В 2018 году компания открыла премиксный завод мощностью 60 тыс. т. в Брянской области. Его запуск соответствует стратегии холдинга по снижению себестоимости мяса и повышению его доступности для потребителей. Продукция завода полностью удовлетворяет собственные потребности компании в премиксах и используется для поставки на рынок.

Цифровизация

Сфера сельского хозяйства начинает активно осваивать диджитал-инструменты. Один из примеров – внедрение программ мониторинга работы предприятия: Искусственный Интеллект для молочных ферм, SmartXtec, DairyComp и другие.

Необходимость и неотвратимость использования новых технологий отмечают как эксперты в области кормления, так и аналитики, так как за счет их использования существенно повышается рентабельность производства и точность данных и прогнозов на будущее. Поэтому в ближайшие годы эта тенденция будет только расти.

По мнению экспертов компании «Мустанг», цифровизация сельского хозяйства неизбежно принесет с собой прозрачность как новую норму рынка. Она будет включать в себя как прозрачность состава (компонентов) и происхождения кормов, так и прозрачность ценообразования. Преимущество получат игроки рынка, которые раньше других адаптируются к принципиально новой конкурентной обстановке.

Динамика производства

В 2019 году рынок кормов показал положительную динамику. По сравнению с прошлым периодом общие объемы производства выросли на 3%. При этом его структура не изменилась: сектора кормов для свиноводства, птицеводства и крупного рогатого скота продолжают лидировать.

На протяжении последних трех лет в России наблюдается подъем производства комбикормов. В 2018 году было произведено 28,8 млн. т, что на 2,8% выше объема производства предыдущего года.

Производство комбикормов в августе 2019 года увеличилось на 4,2% к уровню августа прошлого года и составило 24,9 млн. т.

Доля премиксов для птицеводства продолжает планомерно снижаться с 2017 года, хотя до сих пор составляет почти 50% в общем объеме. В 2019 году производство премиксов для птицы снизилось почти на 10% по сравнению с прошлым годом.

При этом очень хорошую динамику показали сегменты премиксов для свиноводства (+20%) и особенно для КРС: рост составил 27%, в абсолютных цифрах – 125 тыс. т.

Уже второй год подряд объем производства премиксов для крупного рогатого скота превышает объемы этой категории для свиноводства – за два года он увеличился с 19 до 27%, что говорит о структурных изменениях в технологиях кормления молочного КРС.

При этом следуя тренду на укрупнение агрохолдингов и сосредоточение производства под их контролем, большинство комбикормов производится на крупных предприятиях, а не на независимых заводах. На 25 крупнейших производителей приходится 55% объема, на долю отдельных заводов – не более 10%, притом, что в России функционирует примерно 280 ККЗ.

Импорт

По итогам первых 10 месяцев 2019 года можно сделать вывод, что импорт в кормовой отрасли сохраняется на достаточно высоком уровне, и полностью перейти на импортозамещение пока не удалось, так как ключевые компоненты для производства нескольких категорий продуктов продолжают ввозиться из-за рубежа. Особенно это заметно в сегменте кормовых добавок: энергетических кормовых добавок, органических кислот, адсорбентов микотоксинов – на их долю приходится почти 60% структуры импорта.

В первом полугодии 2019 года в РФ было завезено 72 тыс. т продукции. Основными поставщиками стали Нидерланды и Малайзия.

В 2019 году резонансным стал кризис, связанный с массовыми доначислениями НДС импортерам кормовых добавок, с которым продолжают бороться российские компании.

В марте 2019 года Федеральная таможенная служба РФ пересчитала российским поставщикам кормовых добавок ставку НДС по ввозу с 10% на 18% за период с 2016 г. по декабрь 2018 г., аргументируя это тем, что ставка в 10% применялась неправомерно (письмо Минфина № 03-07-03/96635 от 29.12.2018). Однако импортеры кормовых добавок не согласны с этим решением и выступают за отмену доначислений, опираясь на поддержку Минсельхоза, Минэкономразвития, Государственной думы и Совета Федерации.

К концу года решение об отмене ретроспективных доначислений не принято. Ущерб импортеров кормовых добавок на сегодняшний день составляет 2 млрд. рублей.

Экспорт

Экспортное направление остается одним из основных векторов развития отрасли, однако объемы пока остаются небольшими.

По итогам первой половины 2019 года из России в страны, не входящие в Таможенный союз, было отправлено 9,8 тыс. тонн кормов, что на 17% меньше, чем за аналогичный период годом ранее. Данная динамика объясняется в первую очередь значительным падением продаж готового корма за рубеж, на долю которого в экспорте приходятся значительные объемы. Так, в первой половине 2019 года экспорт комбикормов упал сразу на 64,8% в сравнении с аналогичным периодом 2018 года.

В сегменте комбикормов в первом полугодии 2019 года по объемам закупок лидировала Украина: экспорт вырос более чем в два раза. В рейтинге стран она заняла первое место с долей 54%. Она же стала основным покупателем российских премиксов – 56,7% совокупного объема в 2018 году. В январе-июне 2019 года экспорт премиксов в Украину вырос по отношению к аналогичному периоду годом ранее на 61,1%.

Основным закупщиком белковой кормосмеси стала Литва. В январе-июне 2019 года доля страны составила 74,3% совокупного объема. По отношению к первому полугодию 2018 года в первом полугодии 2019 года объемы поставок в эту страну выросли на 88,4%.

Что касается стран Таможенного союза, объемы поставок кормов и кормовых добавок в них выросли на 26,8% относительно аналогичного периода годом ранее. Более половины всего экспорта направлено в Казахстан. В частности, в 2018 году доля этой страны в совокупном объеме составила 55,6%, в то время как объемы поставок из России снизились на 9%. В январе – июне 2019 года экспорт вырос относительно аналогичного периода годом ранее на 46,5%.

Стабильная положительная динамика прослеживается в экспорте премиксов, кормовых добавок и концентратов, объемы поставок которых увеличивались в январе-июне 2019 года. Сегмент производства премиксов активно развивается в России на протяжении многих лет. Об этом свидетельствуют как данные внутреннего производства, так и статистика по экспорту данного вида продукции. В январе-июне 2019 года в сравнении с январем-июнем 2018 года объемы поставок увеличились на 72,4%.

Основными странами-покупателями российских продуктов стали Казахстан, Украина, Беларусь, Армения, Узбекистан, Литва, Таджикистан, Грузия и Монголия.

Страна – назначения | 1 пол 2018 | 1 пол 2019 | доля 1 пол. 2019, % | 1 пол. 2019 / 1 пол. 2018, % |

Казахстан | 7 369 | 10 799 | 40,9 | 146,5 |

Украина | 2 263 | 3 848 | 14,6 | 170 |

Белоруссия | 2 876 | 3 187 | 12,1 | 110,8 |

Армения | 2 708 | 2 416 | 9,2 | 89,2 |

Узбекистан | 405 | 1 573 | 6 | 388,8 |

Литва | 718 | 1 192 | 4,5 | 166 |

Таджикистан | 305 | 924 | 3,5 | 303,2 |

Грузия | 29 | 885 | 3,4 | 3 085,70 |

Монголия | 5 257 | 780 | 3 | 14,8 |

Обзор подготовлен по материалам Soyanews, Milknews, ID-Marketing, Meatinfo, Агроинвестор.

Пресс-служба компании “Мустанг”.

Источник

Давайте разберемся, почему вопреки, казалось бы, всем благоприятным условиям для развития комбикормового производства в России — построенным или модернизированным мощностям, дешевому сырью и рабочей силе — производители комбикормов говорят о стагнации на внутреннем рынке, а внешние рынки не рассматривают для себя как приоритетные.

В течение последних пяти лет объем производства комбикорма в России стабильно рос. Наращивание происходило вместе с интенсивным развитием промышленного животноводства и птицеводства и переходом малых производителей на прогрессивные технологии кормления: вместо несбалансированных растительных смесей они начали использовать комбикорма. В 2009 году для птицы было произведено 3159,4 тыс. тонн готовых кормов, в 2012-м — 3552,1 тыс. тонн; для свиней — 1069,9 тыс. тонн в 2009 году и 1279,3 тыс. тонн в 2012-ом. Однако сейчас производители комбикормов жалуются на сокращение спроса на их продукцию.

Агрохолдинги — основные производители и потребители корма

На сегодня основную долю комбикормов (свыше 60%) производят крупные операторы рынка — вертикально интегрированные предприятия, имеющие в своей структуре комбикормовое производство. Почти полный объем кормовой продукции, который они производят, направляют на обеспечение собственных нужд. Таким образом, комбикормовое производство у них стабильное и предсказуемое, а объемы зависят от объемов производства животноводческой и птицеводческой продукции внутри холдинга.

За счет наращивания собственных стад почти все агрохолдинги в течение последних лет увеличивали производство кормов. Так, за последние два года в одном из предприятий с вводом в эксплуатацию 11 из 12 площадок выращивания бройлеров производство курятины увеличилось более чем на 15%, соответственно, произошло и наращивание выпуска кормов.

Использовать комбикорма собственного производства для агрохолдингов экономически выгоднее, чем покупать их. Особенно это касается предприятий с большими объемами их потребления. Невыгодно строить комбикормовый завод тем хозяйствам, которые не смогут в полной мере использовать его мощности. «Как минимум на 80% мощностей завод должен быть загружен (при условии, что он будет работать круглосуточно). В противном случае экономически целесообразнее закупать корма.

Независимые производители корма в поиске потребителя

Если производство корма на заводах, которые входят в состав агрохолдингов, предсказуемо и не зависит от спроса на рынке, то предприятия, работающие на свободный рынок, в настоящее время борются за потребителя. Мощности большинства из них недогружены. Представители этих заводов убеждают, что при необходимости могли бы производить почти вдвое больше комбикормов, чем сейчас. Строили комбикормовые заводы с учетом позитивной динамики в животноводстве и птицеводстве, которая наблюдалась в течение последних нескольких лет. На сегодня же коммерческое кормопроизводство развивается не теми темпами, на которые надеялись инвесторы.

Что сдерживает развитие отрасли?

По словам производителей, которые реализуют свою продукцию на свободном рынке, за последние несколько месяцев спрос сократился минимум на 10%. Количество покупателей уменьшается, а некоторые клиенты, среди которых малые и средние птицеводческие и свиноводческие предприятия, вообще ушли с рынка.

В структуре комбикормового производства наибольшая доля приходится на продукцию для птицы (около 56%) и свиней — 20%, 11% кормов производится для КРС и 12% — для других животных. Несмотря на то, что более половины всех комбикормов продается для птицеводства, рынок очень чувствителен к тому, что происходит в этой отрасли. Сейчас здесь наблюдаются дефицит молодняка птицы-за остановки некоторых предприятий страны и затруднение логистики с рядом племенных птицефабрик.

Некоторые крупные производители куриного яйца из-за этого существенно сокращают стада. Бройлерное же направление живет исключительно за счет крупных операторов, которые имеют собственные племенные стада. Среди свиноводческих хозяйств и клиентов у коммерческих кормопроизводителей также не прибавилось — в этой отрасли происходит консолидация рынка, по причине чего закрываются малые, малоэффективные хозяйства и наращивается производство свинины в составе крупных хозяйств и агрохолдингов.

Перспективной и незаполненной нишей для кормопроизводителей остаются индивидуальные хозяйства. На сегодня там все еще выращивают значительное количество скота, птицы и свиней на несбалансированных рационах. Негативным фактором, который сдерживает развитие этого рынка, является низкая культура потребления комбикормов. Получая зерно в качестве оплаты за паевые участки, население скармливает его целиком птице и, в лучшем случае — перемалывает зерновое сырье. Поэтому популяризация знаний по составлению рецептур для различных групп животных и птицы, расчет конверсии корма, сокращение сроков выращивания — одна из актуальных задач, которые планируют решать кормопроизводители в ближайшее время. В этом они видят перспективу увеличения потребления своей продукции. Однако трудно рассчитывать только на этот рынок, поскольку, по прогнозам экспертов, в будущем доля производимой животноводческой и птицеводческой продукции в хозяйствах населения будет ежегодно уменьшаться.

Импортозамещение

На сегодня импортировать корма для определенных возрастных групп сельхозживотных и птицы стало невыгодным из-за подорожания иностранной валюты. Завозят в Россию в основном лишь их некоторые компоненты: из Европы импортируют витаминно-минеральные добавки, премиксы, из Китая — лизин и хлорид холина. Существует также небольшой процент нелегального импорта кормов и кормовых добавок (преимущественно в хозяйствах западных регионов), но ощутимо на рынок это не влияет.

Кроме девальвации национальной валюты на импортозамещение повлияло и введение в эксплуатацию современных заводов, способных выпускать конкурентную по цене и качественную продукцию. Мощности заводов позволяют полностью покрыть потребность внутреннего рынка и даже направлять значительную часть продукции на экспорт.

Поставки за границу

Решить проблему избыточного производства комбикормов внутри страны мог бы экспорт. Наиболее перспективной для поставок за рубеж продукцией отечественного комбикормового производства считают премиксы, а также предстартерные комбикорма для рынка стран СНГ. Пока объемы поставок этой продукции невелики, однако отечественные компании сейчас активно ищут рынки сбыта.

Относительно экспорта готовых комбикормов — здесь перспектив меньше. Несмотря на то, что отечественная кормовая продукция достаточно конкурентоспособна, европейский рынок для нас закрыт. В странах Европы, где развито животноводство и птицеводство, работает большое количество местных производителей, конкуренция очень сильная, и потребности в дополнительном ввозе этой продукции нет. Белорусский рынок тоже не считается перспективным из-за того, что соседние области, куда можно было бы поставлять комбикорм, имеют свое развитое комбикормовое производство. Поэтому стран, куда отечественные предприятия могли бы поставлять готовые комбикорма, не так уж и много. На сегодня Россия экспортирует эту продукцию в Молдову, Грузию, Туркменистан.

Производители убеждены: чтобы наращивать поставки за рубеж, необходимо уменьшать себестоимость производства комбикормов. А сделать это можно при условии производства в России основных компонентов, из которых вырабатывают премиксы. Это, в свою очередь, требует серьезных научных и финансовых вливаний, поэтому является перспективой весьма отдаленного будущего. Кроме того, комбикорма — продукция, которая быстро портится и требует постоянного пополнения. Поэтому на экспорт накладываются существенные логистические затраты на его поставки, что снижает привлекательность его экспорта. Поэтому все-таки основным рынком сбыта для своей продукции кормопроизводители считают внутренний рынок.

Что дальше?

Интенсивное наращивание объемов производства птицеводческой продукции и свинины в течение 2012-2013 гг. способствовало активному увеличению объемов кормопроизводства. Однако на сегодня предложение кормов на свободном рынке превышает спрос. Основным сдерживающим фактором развития является динамика в животноводстве, которая хоть и является положительной, однако не является такой, на которую рассчитывали инвесторы, когда строили новые заводы.

Но несмотря на все, производители считают, что комбикорма — привлекательный рынок и надеются выйти на полные мощности своих предприятий в течение пяти лет. Они убеждены, что стагнация носит временный характер и дальнейший рост поголовья птицы и сельскохозяйственных животных создаст предпосылки для наращивания рынка комбикормов и появления на нем новых игроков. Большую перспективу будут иметь те предприятия, которые способны быстро переналаживать производство в зависимости от потребностей заказчика и выпускать широкий спектр кормов по различным рецептурам для разных групп животных и птицы.

Похожие статьи:

Животноводство → Кормление телят

Животноводство → Правильный рацион для кормления свиней

Рыбоводство → Кормление карпа – практические аспекты

Птицеводство → Рацион корма для взрослых кур

Птицеводство → Как вырастить бройлеров на зерновой смеси

Источник