Динамика производства кормов в россии нижегородской области

Отрасль продолжает развиваться, общий объем производства кормов по сравнению с прошлым годом увеличился на 3%. При этом лучшую динамику показывает производство премиксов для КРС: два года подряд в этом секторе продолжается стабильный рост, который в 2019 году составил 27%.

Тенденции прошлого года остаются актуальными и в 2019-м: импорт сохраняется на довольно высоком уровне, экспорт продолжает развиваться, но медленными темпами. Основные тренды в отрасли – укрупнение производств и цифровизация.

Корм кормопроизводства напрямую связан с относительно благоприятной ситуацией в отрасли животноводства. Производство товарного молока в январе-октябре 2019 года выросло на 3% относительно соответствующего периода 2018 года и составило 18,9 млн. тонн. При этом, по предварительным прогнозам, к концу года производство может вырасти до 22,1 млн. т за счет ввода новых комплексов, повышения молочной продуктивности коров и уровня товарности. В 2020 г. многолетний тренд роста объемов производства товарного молока сохранится на фоне ввода новых комплексов и интенсификации производства.

По итогам 11 месяцев 2019 года производство свинины и птицы выросло до 2,7 млн. т (+5,7%) и 4,3 млн. т (+4,3%) по сравнению с тем же периодом 2018 года. Производство говядины при этом снизилось на 5,5% и составило 271 тыс. т.

Подводя итоги 2019 года компания «Мустанг Технологии Кормления» представляет собственный обзор кормовой отрасли.

Укрупнение производств

Тенденция на укрупнение производств, наблюдаемая в последние годы, продолжается. На фоне замедления потребительского рынка и ограниченности экспортного потенциала кормовая отрасль неизбежно входит в период увеличений, слияний и поглощений.

По мере развития российские предприятия стремятся объединить в себе как можно больше дополнительных и смежных компетенций. Агрохолдинги продолжают наращивать собственное производство, отказываются от сотрудничества с независимыми заводами и переходят на полное самообеспечение. Возможными причинами этого могут быть:

Невозможность купить на рынке продукт/услугу на конкурентных условиях

Надежда на снижение затрат за счет ликвидации «лишних» звеньев в поставках и снижение себестоимости продукции

Повышение безопасности и устойчивости бизнеса

Прямая и косвенная поддержка государства, ориентирующегося на создание системообразующих мегакорпораций

По мнению «Мустанг Технологии Кормления», предпосылок для изменения этой ситуации в будущем нет, поэтому тренд на увеличение и расширение производств крупных холдингов в 2020 году сохранится.

По этому пути идут «Черкизово», «Мираторг», «Ресурс», «Приосколье» и другие.

Новые производства

В 2019 году, следуя этой тенденции, несколько крупных кормовых компаний расширили собственные мощности.

«Мустанг Технологии Кормления» открыла завод по производству премиксов и концентратов для сельскохозяйственных животных в Московской области. «Мустанг Ступино» – единственный завод по выпуску этих категорий продуктов в регионе и самый современный в своей нише в России. Мощности предприятия: 100 тыс. т концентратов и 20 тыс. т премиксов в год.

Компания «Агроэко» запустила комбикормовый завод в Воронежской области. На площадке открыты три линии производства, одна из них – престартерные корма для поросят. Заявлено, что завод выпускает до 200 тыс. т продукции в год с возможностью расширения до 370 тыс. т.

В январе 2019 «Мегамикс» приобрел комбикормовый завод в Москве объемом производства 120 тыс. т в год. В среднесрочной перспективе планируется реконструкция предприятия с расширением мощностей до 360 тыс. т комбикормов в год.

Еще один комбикормовый завод открыл в Воронежской области «Молвест». Мощность предприятия – 120 тыс. т. Завод расположен в селе Николаевка Аннинского района на территории компании «ЭкоКорм» (ГК «Молвест»). Продукция площадки используется для закрытия нужд собственного поголовья, а также для продажи сторонним партнерам.

Отдельно стоит отметить кормовое подразделение «Мираторга». В 2018 году компания открыла премиксный завод мощностью 60 тыс. т. в Брянской области. Его запуск соответствует стратегии холдинга по снижению себестоимости мяса и повышению его доступности для потребителей. Продукция завода полностью удовлетворяет собственные потребности компании в премиксах и используется для поставки на рынок.

Цифровизация

Сфера сельского хозяйства начинает активно осваивать диджитал-инструменты. Один из примеров – внедрение программ мониторинга работы предприятия: Искусственный Интеллект для молочных ферм, SmartXtec, DairyComp и другие.

Необходимость и неотвратимость использования новых технологий отмечают как эксперты в области кормления, так и аналитики, так как за счет их использования существенно повышается рентабельность производства и точность данных и прогнозов на будущее. Поэтому в ближайшие годы эта тенденция будет только расти.

По мнению экспертов компании «Мустанг», цифровизация сельского хозяйства неизбежно принесет с собой прозрачность как новую норму рынка. Она будет включать в себя как прозрачность состава (компонентов) и происхождения кормов, так и прозрачность ценообразования. Преимущество получат игроки рынка, которые раньше других адаптируются к принципиально новой конкурентной обстановке.

Динамика производства

В 2019 году рынок кормов показал положительную динамику. По сравнению с прошлым периодом общие объемы производства выросли на 3%. При этом его структура не изменилась: сектора кормов для свиноводства, птицеводства и крупного рогатого скота продолжают лидировать.

На протяжении последних трех лет в России наблюдается подъем производства комбикормов. В 2018 году было произведено 28,8 млн. т, что на 2,8% выше объема производства предыдущего года.

Производство комбикормов в августе 2019 года увеличилось на 4,2% к уровню августа прошлого года и составило 24,9 млн. т.

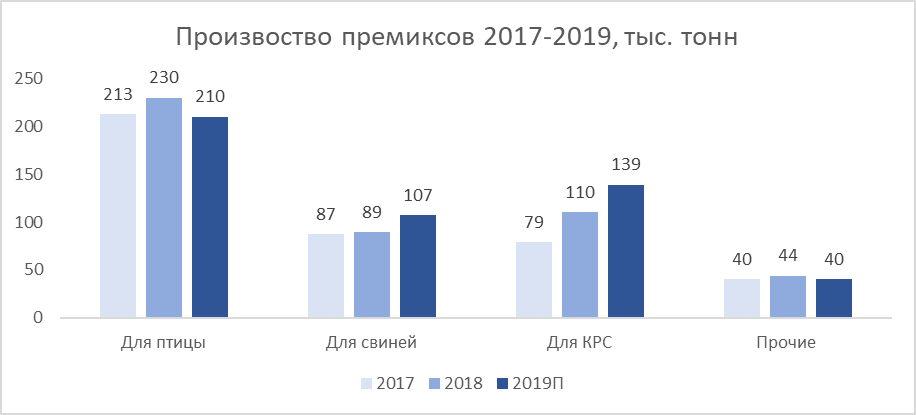

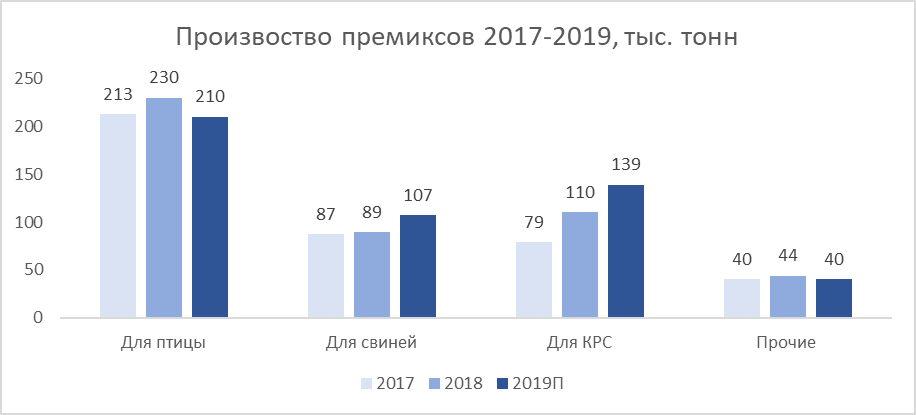

Доля премиксов для птицеводства продолжает планомерно снижаться с 2017 года, хотя до сих пор составляет почти 50% в общем объеме. В 2019 году производство премиксов для птицы снизилось почти на 10% по сравнению с прошлым годом.

При этом очень хорошую динамику показали сегменты премиксов для свиноводства (+20%) и особенно для КРС: рост составил 27%, в абсолютных цифрах – 125 тыс. т.

Уже второй год подряд объем производства премиксов для крупного рогатого скота превышает объемы этой категории для свиноводства – за два года он увеличился с 19 до 27%, что говорит о структурных изменениях в технологиях кормления молочного КРС.

При этом следуя тренду на укрупнение агрохолдингов и сосредоточение производства под их контролем, большинство комбикормов производится на крупных предприятиях, а не на независимых заводах. На 25 крупнейших производителей приходится 55% объема, на долю отдельных заводов – не более 10%, притом, что в России функционирует примерно 280 ККЗ.

Импорт

По итогам первых 10 месяцев 2019 года можно сделать вывод, что импорт в кормовой отрасли сохраняется на достаточно высоком уровне, и полностью перейти на импортозамещение пока не удалось, так как ключевые компоненты для производства нескольких категорий продуктов продолжают ввозиться из-за рубежа. Особенно это заметно в сегменте кормовых добавок: энергетических кормовых добавок, органических кислот, адсорбентов микотоксинов – на их долю приходится почти 60% структуры импорта.

В первом полугодии 2019 года в РФ было завезено 72 тыс. т продукции. Основными поставщиками стали Нидерланды и Малайзия.

В 2019 году резонансным стал кризис, связанный с массовыми доначислениями НДС импортерам кормовых добавок, с которым продолжают бороться российские компании.

В марте 2019 года Федеральная таможенная служба РФ пересчитала российским поставщикам кормовых добавок ставку НДС по ввозу с 10% на 18% за период с 2016 г. по декабрь 2018 г., аргументируя это тем, что ставка в 10% применялась неправомерно (письмо Минфина № 03-07-03/96635 от 29.12.2018). Однако импортеры кормовых добавок не согласны с этим решением и выступают за отмену доначислений, опираясь на поддержку Минсельхоза, Минэкономразвития, Государственной думы и Совета Федерации.

К концу года решение об отмене ретроспективных доначислений не принято. Ущерб импортеров кормовых добавок на сегодняшний день составляет 2 млрд. рублей.

Экспорт

Экспортное направление остается одним из основных векторов развития отрасли, однако объемы пока остаются небольшими.

По итогам первой половины 2019 года из России в страны, не входящие в Таможенный союз, было отправлено 9,8 тыс. тонн кормов, что на 17% меньше, чем за аналогичный период годом ранее. Данная динамика объясняется в первую очередь значительным падением продаж готового корма за рубеж, на долю которого в экспорте приходятся значительные объемы. Так, в первой половине 2019 года экспорт комбикормов упал сразу на 64,8% в сравнении с аналогичным периодом 2018 года.

В сегменте комбикормов в первом полугодии 2019 года по объемам закупок лидировала Украина: экспорт вырос более чем в два раза. В рейтинге стран она заняла первое место с долей 54%. Она же стала основным покупателем российских премиксов – 56,7% совокупного объема в 2018 году. В январе-июне 2019 года экспорт премиксов в Украину вырос по отношению к аналогичному периоду годом ранее на 61,1%.

Основным закупщиком белковой кормосмеси стала Литва. В январе-июне 2019 года доля страны составила 74,3% совокупного объема. По отношению к первому полугодию 2018 года в первом полугодии 2019 года объемы поставок в эту страну выросли на 88,4%.

Что касается стран Таможенного союза, объемы поставок кормов и кормовых добавок в них выросли на 26,8% относительно аналогичного периода годом ранее. Более половины всего экспорта направлено в Казахстан. В частности, в 2018 году доля этой страны в совокупном объеме составила 55,6%, в то время как объемы поставок из России снизились на 9%. В январе – июне 2019 года экспорт вырос относительно аналогичного периода годом ранее на 46,5%.

Стабильная положительная динамика прослеживается в экспорте премиксов, кормовых добавок и концентратов, объемы поставок которых увеличивались в январе-июне 2019 года. Сегмент производства премиксов активно развивается в России на протяжении многих лет. Об этом свидетельствуют как данные внутреннего производства, так и статистика по экспорту данного вида продукции. В январе-июне 2019 года в сравнении с январем-июнем 2018 года объемы поставок увеличились на 72,4%.

Основными странами-покупателями российских продуктов стали Казахстан, Украина, Беларусь, Армения, Узбекистан, Литва, Таджикистан, Грузия и Монголия.

Страна – назначения | 1 пол 2018 | 1 пол 2019 | доля 1 пол. 2019, % | 1 пол. 2019 / 1 пол. 2018, % |

Казахстан | 7 369 | 10 799 | 40,9 | 146,5 |

Украина | 2 263 | 3 848 | 14,6 | 170 |

Белоруссия | 2 876 | 3 187 | 12,1 | 110,8 |

Армения | 2 708 | 2 416 | 9,2 | 89,2 |

Узбекистан | 405 | 1 573 | 6 | 388,8 |

Литва | 718 | 1 192 | 4,5 | 166 |

Таджикистан | 305 | 924 | 3,5 | 303,2 |

Грузия | 29 | 885 | 3,4 | 3 085,70 |

Монголия | 5 257 | 780 | 3 | 14,8 |

Обзор подготовлен по материалам Soyanews, Milknews, ID-Marketing, Meatinfo, Агроинвестор.

Пресс-служба компании “Мустанг”.

Источник

Источник:

Минсельхоз Нижегородской области

По итогам 2019 года в хозяйствах всех категорий Нижегородской области валовое производство молока составило – 622,2 тыс. тонн (+16,5 тыс. тонн), скота и птицы на убой в живом весе – 160,4 тыс. тонн (+17,9 тыс. тонны), получено – 1382,7 млн. шт. яйца.

Поголовье крупного рогатого скота числится – 248,2 тыс. голов, в том числе – 107,4 тыс. голов коров.

Сельскохозяйственными организациями и крестьянскими (фермерскими) хозяйствами по итогам 2019 года произведено 550,0 тыс. тонн молока с ростом 23,4 тыс. тонн (104,4% к уровню 2018 года), получено 1224,7 млн. штук яиц, произведено скота и птицы на убой в живом весе 141,8 тыс. тонн с ростом производства на 18,5 тыс. тонн (115% к уровню 2018 года).

Поголовье крупного рогатого скота числится – 214,1 тыс. голов (+1,5 тыс. голов), в том числе – 95,4 тыс. голов коров.

Численность поголовье свиней составила 231,1 тыс. голов (+11,7 тыс. голов к уровню 2018 года) и птицы 8704,1 тыс. голов.

Валовое производство молока увеличено в 36 районах области.

Лидирующие позиции по производству молока занимают районы:

Надой молока на 1 корову молочного стада по сельскохозяйственным организациям составил 6350 килограмм с увеличением на 462 килограмма к уровню 2018 года.

Лидеры по производству молока за 2019 год

| Лидеры по валовому производству молока за 2019 год среди сельскохозяйственных организаций Нижегородской области | |||

| Место | Наименование хозяйств | Район | Производство молока (тонн) |

| 1 | СПК”Дубенский” | Вадский | 15519,2 |

| 2 | ОАО “Тепелево” | Д.Константиновский | 15230,0 |

| 3 | ООО “СПК “Ждановский” | Кстовский | 14638,3 |

| 4 | ООО “Бутурлинское зерно” | Бутурлинский | 13448,9 |

| 5 | СПК “Березники” | Гагинский | 11206,5 |

| 6 | ООО “Агрофирма “Заря” | Богородский | 9941,2 |

| 7 | ООО “Племзавод “Пушкинское” | Большеболдинский | 9718,1 |

| 8 | ООО “Имени Горького” | Уренский | 9713,4 |

| 9 | ООО “Племзавод “Большемурашкинский” | Большемурашкинский | 8733,1 |

| 10 | СПК им.К.Маркса | Гагинский | 8561,0 |

Рейтинг по продуктивности за 2019 год

| Рейтинг хозяйств Нижегородской области, надоившие от каждой коровы 6000 и более килограмм молока за 2019 год | |||

| Место | Наименование хозяйств | Район | Надой на 1 корову (кг) |

| 1 | ООО “СПК “Ждановский” | Кстовский | 11090 |

| 2 | ООО “Бутурлинское зерно” | Бутурлинский | 10881 |

| 3 | СПК “Нижегородец” | Д.Константиновский | 10817 |

| 4 | ОАО “Тепелево” | Д.Константиновский | 10680 |

| 5 | СПК “Заболотновский” | Сокольский | 10608 |

| 6 | СПК “Березники” | Гагинский | 10602 |

| 7 | ООО “Монолит” | Вачский | 10536 |

| 8 | АО “Ильино-Заборское” | Семеновский | 10529 |

| 9 | АО “Румянцевское” | Д.Константиновский | 10474 |

| 10 | ООО “Племзавод “Пушкинское” | Большеболдинский | 10230 |

| 11 | ОАО “Лакша” | Богородский | 9666 |

| 12 | АО “Березниковское” | Д.Константиновский | 9473 |

| 13 | ООО “Бармино” | Лысковский | 9464 |

| 14 | ООО “Племзавод “им. Ленина” | Ковернинский | 9439 |

| 15 | СПК”Дубенский” | Вадский | 8971 |

| 16 | ООО “АгрОС” | Кстовский | 8916 |

| 17 | ОТКЗ колхоз им. Куйбышева | Городецкий | 8823 |

| 18 | СПК “Криушенский” | Починковский | 8785 |

| 19 | ООО “Мета-Ком-Агро” | Лысковский | 8769 |

| 20 | ООО “Племсовхоз “Линдовский” | Борский | 8 595 |

| 21 | ООО “Имени Горького” | Уренский | 8506 |

| 22 | ТНВ «Мир» Ященко А.В. и компания” | Городецкий | 8500 |

| 23 | ООО “Песочное” | Уренский | 8268 |

| 24 | СПК “Заря” | Починковский | 8238 |

| 25 | ООО СХП “Рассвет” | Чкаловский | 8222 |

| 26 | ООО “Курцево” | Городецкий | 8190 |

| 27 | СПК “Хохлома” | Ковернинский | 8079 |

| 28 | Колхоз (СПК) им.Кирова | Богородский | 8011 |

| 29 | ООО ” Шатовка” | Арзамасский | 7961 |

| 30 | СПК “Сёминский” | Ковернинский | 7860 |

| 31 | АО “АПК Мир” | Ковернинский | 7850 |

| 32 | ООО ” МИР” | Большеболдинский | 7794 |

| 33 | ООО”Восток” | Починковский | 7756 |

| 34 | ООО “Буревестник -Агро” | Богородский | 7742 |

| 35 | ЗАО “Горбатовское” | Павловский | 7741 |

| 36 | ОАО “Каменское” | Богородский | 7601 |

| 37 | ООО “АП Княгининское” | Княгининский | 7574 |

| 38 | Колхоз .«Красный маяк» | Городецкий | 7569 |

| 39 | ООО “АгроЭкоСистемы” | Лукояновский | 7560 |

| 40 | ООО “Племзавод “Большемурашкинский” | Большемурашкинский | 7458 |

| 41 | СПК им.К.Маркса | Гагинский | 7387 |

| 42 | ОАО “Агрофирма “Птицефабрика Сеймовская” | Володарский | 7382 |

| 43 | ООО “Б-Бакалдское” | Бутурлинский | 7 378 |

| 44 | ООО “Исток” | Балахнинский | 7363 |

| 45 | СПК “Шагаевский” | Починковский | 7308 |

| 46 | ООО “Кутузова” | Ковернинский | 7255 |

| 47 | ООО “Нива” | Уренский | 7212 |

| 48 | ООО “Правдинское” | Балахнинский | 7172 |

| 49 | ЗАО «Белоречье» | Городецкий | 7002 |

| 50 | ООО ” им. Чкалова” | Арзамасский | 6938 |

| 51 | ООО “Иголкино” | Павловский | 6881 |

| 52 | ООО “Агрофирма “Мяском” мол. | Лысковский | 6854 |

| 53 | ЗАО “Комаровское” | Павловский | 6816 |

| 54 | АО “Пергалейское” | Бутурлинский | 6760 |

| 55 | ООО “Агрофирма “Заря” | Богородский | 6694 |

| 56 | СПК “Деяновский” | Пильнинский | 6659 |

| 57 | ООО”Колос” | Починковский | 6563 |

| 58 | Колхоз им. Ленина | Починковский | 6531 |

| 59 | ООО “Агрофирма Искра” | Богородский | 6528 |

| 60 | СПК”Красный Пахарь” | Починковский | 6470 |

| 61 | ОАО “Семьянское” | Воротынский | 6235 |

| 62 | ЗАО “АТИ-Агроальянс” | Первомайский | 6200 |

| 63 | ООО “Агрофирма Металлург | Выксунский | 6196 |

| 64 | ООО ” Абрамово” | Арзамасский | 6033 |

Источник

10.03.2016

10.03.2016

Современное состояние комбикормовой промышленности России

Одним из основных направлений Государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2013–2020 гг. является развитие животноводства.

В результате серьезной государственной поддержки уровень самообеспечения мясом и мясопродуктами в 2015 г. превысил порог значения, заявленный в доктрине продовольственной безопасности (85,0%), и составил 88,0–88,5%

В то же время по разным видам мяса показатели отличаются. По оценке Минсельхоза, безопасность по свинине и птице находится на весьма высоком уровне — 92 и 94,5% соответственно, а по мясу крупного рогатого скота только на уровне 74–75%. Производство говядины продолжает сокращаться, несмотря на успешный запуск нескольких крупных проектов в сфере мясного скотоводства. По итогам 2015 г. этот показатель снизился на 20 тыс. тонн (до 1,6 млн тонн). Показатель по молоку и молокопродуктам также ниже установленных пороговых значений.

Качественный комбикорм — первый и главный элемент решения многих проблем животноводства, в том числе и достижения целевых показателей Госпрограммы, касающихся объемов производства продукции животноводства и птицеводства.

Рис. 1. Удельный вес полнорационных комбикормов в общем объеме производства в РФ и Европе в 2015 г., %

По данным Росстата, объем производства комбикормов за последние годы ежегодно увеличивается на 7–10% и более. Так, за 11 месяцев 2015 г. по сравнению с аналогичным периодом 2014 г. производство комбикормов в России выросло в целом на 6,9%, в том числе для птицы — на 7,1%, для свиней — на 8,7%. В то же время на 1,7% сократилось производство комбикормов для крупного рогатого скота. Однако, как уже не раз отмечалось, реальные объемы назвать затруднительно, так как в стране существует большое количество кормопроизводств, входящих в структуру животноводческих комплексов, комбикормовую продукцию которых государственная статистика не учитывает. По данным исследований аграрных аналитиков, можно сказать, что в стране выпускается свыше 24–25 млн тонн полнорационных комбикормов.

Их основные производители — агрохолдинги и другие интегрированные структуры с долей на рынке около 45%. Примерно 40% занимают независимые производители кормов — специализированные компании и заводы, остальные — крупные хозяйства с собственными комбикормовыми заводами и цехами. Кроме этого, в многоотраслевых сельхозпредприятиях и на личных подворьях используется 17–20 млн тонн несбалансированных кормов.

Таблица 1

Производство комбикормов в России, 2015 г.

Виды продукции | Произведено за год, тонн |

Всего комбикормов | 23 710 408,28 |

В том числе: | |

Комбикорма для птиц | 13 443 865,89 |

Комбикорма для свиней | 8 332 906,04 |

Комбикорма для крупного рогатого скота | 1 835 436,04 |

Комбикорма для кроликов и нутрий | 30 570,73 |

Комбикорма для прочих животных | 67 629,58 |

Динамика цен на комбикорма. В период с января по ноябрь 2015-го повышение цены на комбикорм составило 17,7%, что является максимальным показателем для отрасли за последние два года (табл. 2).

Таблица 2

Средние цены на комбикорма в России, руб./т

2013 | 2014 | 2015 | |

Январь | 12 710 | 11 446 | 13 864 |

Февраль | 13 026 | 11 610 | 14 943 |

Март | 13 233 | 11 736 | 15 268 |

Апрель | 13 166 | 11 906 | 15 409 |

Май | 12 851 | 12 139 | 15 153 |

Июнь | 12 968 | 12 278 | 15 200 |

Июль | 13 028 | 12 541 | 15 359 |

Август | 12 622 | 12 464 | 15 423 |

Сентябрь | 12 438 | 12 142 | 16 012 |

Октябрь | 11 640 | 11 900 | 16 100 |

Ноябрь | 11 781 | 12 183 | 16 314 |

Декабрь | 11 342 | 12 971 | 16 311 |

С учетом поставленных задач по подъему животноводства и птицеводства потребность в полнорационных комбикормах в России только для сельскохозяйственных организаций составляла в 2015 г. 35,5 млн тонн, а к 2020 г. она возрастет до 40,7 млн тонн.

Кормовая база. Состояние кормовой базы в нашей стране практически не меняется, однако она оказывает существенное влияние на качество комбикормов и себестоимость продукции (табл. 3).

Таблица 3

Валовый сбор основных сельскохозяйственных культур в хозяйствах всех категорий Российской Федерации (данные ЕМИСС)

Кормовые культуры | Валовой сбор сельхозпродукции, млн тонн | ||

2013 | 2014 | 2015 | |

Зерновые и зернобобовые культуры, всего | 89,8 | 106,7 | 104,3 |

в том числе: | |||

пшеница | 53,7 | 61,1 | 61,8 |

ячмень | 16,0 | 21,0 | 17,5 |

овес | 4,9 | 5,3 | 4,5 |

кукуруза на зерно | 5,5 | 9,1 | 12,7 |

Рожь | 3,4 | 3,3 | 2,1 |

Сахарная свекла | 37,7 | 33,2 | 37,6 |

Подсолнечник на зерно | 7,0 | 7,9 | 9,2 |

Соя | 1,2 | 2,0 | 2,8 |

Рапс | 1,3 | 1,4 | 1,1 |

Одним из важных направлений развития АПК является разработка структуры производства зерновых и зернобобовых культур и мероприятия по производству кормовых продуктов на основе отходов пищевых отраслей АПК. В настоящее время удельный вес зерновых компонентов в общем объеме комбикормов составляет свыше 70%.

Наметившийся в последние годы дефицит зернобобовых культур способствует росту стоимости комбикормов, произведенных на предприятиях отрасли. При достаточном предложении фуражного зерна в стране все острее ощущается нехватка качественного шрота, гороха, сои, рапса — источников белка растительного происхождения.

Из-за несбалансированности кормов для сельскохозяйственных животных, птицы и рыбы как по содержанию белка, так и по аминокислотному составу на производство животноводческой продукции в нашей стране затрачивается в 2 раза больше кормов по сравнению с нормативами развитых стран. Получение высококачественного комбикорма предполагает в первую очередь наличие хорошего рецепта, в сумме своей обеспечивающего оптимальное содержание питательных и биологически активных веществ (рис. 2).

100% 90% 80% 70% 60% 50% 40% 30% 20% 10% 0%

Россия 68% 32%

Страны Европы 48% 52%

Остальные компоненты Фуражное зерно

Рис. 2. Содержание фуражного зерна в составе комбикормов в России и странах Европы

В условиях интенсивного ведения животноводства исключительную важность приобретает проблема обеспечения кормовым белком. Ввиду ограниченности ресурсов традиционные виды белкового сырья (жмых и шрот, рыбная и мясокостная мука) часто не могут обеспечить комбикормовую отрасль белком. Удельная масса перечисленных компонентов в вырабатываемых отечественной промышленностью комбикормах составляет: жмых и шрот — 8–9%; корма животного происхождения — 0,7–1,0%, что явно недостаточно.

За 11 месяцев 2015 г. в России произведено на 12,2% больше жмыха, чем в аналогичном периоде 2014 г. По данным ЕМИСС, около 60% жмыха в России производится в Центральном и Южном федеральных округах.

Средняя цена жмыха в нашей стране в ноябре 2015 г. установилась на уровне 12,9 тыс. руб./тонну. С начала года цена жмыхов выросла на 14,0%.

На сегодняшний день полностью удовлетворить потребности современного животноводства в белке способны только две культуры в мире — соя и люпин. Разница заключается в том, что для американского континента с его теплым климатом больше подходит соя, а для холодных континентальных условиях России — люпин.

Люпин — лучшая сельскохозяйственная культура для полей России. Белый люпин содержит 37–40% белка, который по аминокислотному составу практически аналогичен соевому. Себестоимость производства этой культуры составляет 4–6 тыс. руб. за тонну, урожайность — 25–40 ц/га. Он засухоустойчив, легко адаптируется в зонах рискового земледелия.

Соя: себестоимость — 8–12 тыс. руб. за тонну, урожайность — 15–25 ц/га; очень влаголюбивая культура.

Увеличение количества компонентов с повышенным содержанием протеина и энергии оказывает положительное влияние на повышение качества комбикормов и их себестоимость. Однако это первые шаги в данном направлении. Необходимо ежегодно увеличивать производство зернобобовых культур, кукурузы, количество предприятий по их переработке, а также увеличивать использование побочных продуктов пищевой и перерабатывающих отраслей АПК.

Чтобы обеспечить дальнейшее развитие комбикормовой отрасли, необходим рост как инвестиций, так и инноваций. Однако Правительство РФ до сих пор не решило вопрос о дальнейшей поддержке самой комбикормовой промышленности. Отраслевая целевая программа «Развитие производства комбикормов в Российской Федерации на 2010–2012 гг.» была успешно реализована, однако новая программа не принята до сих пор. Действующая госпрограмма развития сельского хозяйства на 2013–2020 гг. не содержит раздела, посвященного поддержке кормовой отрасли. Принятие новой госпрограммы по комбикормам, на чем настаивает НКО «Союз комбикормщиков», могло бы оказать существенную поддержку комбикормовой промышленности, а через нее и животноводству.

Количество показов: 6479

Автор:

В. Афанасьев, президент НКО «Союз комбикормщиков», ген. директор ОАО «ВНИИКП», д-р техн. наук, профессор

Источник